高金利通貨の変動率と値幅率

先日【アジア各国の政策金利の比較】をしましたが、FXで通貨を取引できるアジアの国の中で最も金利が高い国はインドでした。トルコ(12.00%)、メキシコ(7.25%)、南アフリカ(6.50%)の3カ国には及びませんが、5.15%です。そこで恒例の値幅率比較をしてみました。

| 通貨 | 6ヶ月 | 1年 | 2年 | レート | |||

| 変動率 | 値幅率 | 変動率 | 値幅率 | 変動率 | 値幅率 | ||

| TRY/JPY | -1.54% | 13.45% | -12.40% | 20.12% | -38.09% | 58.38% | 18.37JPY |

| USD/TRY | +3.11% | 10.01% | +12.64% | 20.01% | +12.64% | 76.30% | 5.95TRY |

| ZAR/JPY | +2.49% | 15.44% | +1.79% | 20.39% | -14.87% | 30.98% | 7.79JPY |

| USD/ZAR | -1.03% | 11.05% | -3.20% | 15.46% | +14.33% | 32.50% | 14.02ZAR |

| MXN/JPY | +3.36% | 12.08% | +2.96% | 14.67% | +0.92% | 17.57% | 5.81JPY |

| USD/MXN | -1.81% | 7.15% | -4.29% | 7.51% | -4.33% | 15.12% | 18.82MXN |

| INR/JPY | -1.73% | 8.87% | -2.79% | 11.11% | -13.24% | 19.43% | 1.53JPY |

| USD/INR | +3.37% | 5.99% | +1.90% | 5.99% | +11.31% | 17.61% | 71.36INR |

利率では高金利通貨トップ3に劣りますが、最高値と最安値の差である値幅率を1年間の期間で比較してみると、米ドル/インドルピーは5.99%とかなり安定して見えます。スワップ投資は為替差損がスワップ額を超えてしまうと成立しないので、できるだけ為替変動の幅が小さい方が有利といえます。

ただ、それぞれの期間の始めと最後の差である変動率が常にプラスになっていて、これは常にドル高でルピーは下がり続けているということを意味します。したがって、ドルを売ってルピーを買いスワップを得ようとすると、常に為替差損を抱えた状態になるということです。それを考えると米ドル/メキシコペソ(USD/MXN)は値幅率も低く、変動率もマイナスになっている(=ペソ高)わけで、メキシコペソはやはり優秀です。

値幅率年6%くらいなら、高金利通貨の買いポジションだけを保持してスワップ狙いもできるかもしれませんが、他の高金利通貨のように20%くらい動くと、よほどうまくやらないとロスカットにあう可能性は非常に高いです。これを防ぐためには証拠金を多く入れることになりますが、結局収益が下がり、高金利通貨に投資する意味がなくなります。また、年6%でロスカットにあわなくても、スワップ以上に為替が動いて結局損益がマイナスになってしまうリスクがかなりあります。

インドルピーのスワップ比較

対米ドルで値幅率が低いメキシコペソとインドルピーは、リスク覚悟で買い(ドル売・ペソ買、ドル売・ルピー買)で入るとしてそれぞれ約140円(IG証券)と約135円(OANDA)得ることができます。(両社ともスワップは毎日変動します。)他の通貨ペアといろいろ比較をしてみました。

| 対USDのスワップ額 | 対円SW額 | 両建ての対円SW額 | ||||||

| 政策金利 | OANDA | SAXO | IG | 1万通貨 | 1万USD換算 | 1万通貨 | 1万USD換算 | |

| TRY | 12.00% | 139.8円 | 219.3 | 283円 |

59円 | 333.2円 | 26円 | 77.35円 |

| ZAR | 6.50% | 83.0円 | 104.8 | 134円 |

15.1円 | 211.7円 | 4.1円 | 28.74円 |

| MXN | 7.25% | 128.1円 | 119.2 | 140円 | 14.0円 | 263.5円 | 5.0円 | 47.05円 |

| INR | 5.15% | 134.8円 | 取扱なし | -113円 | ||||

一方で、対円で高金利通貨で10000通貨の買いポジションを持ったときのスワップは、トルコリラ/円(TRY/JPY)で59円(SAXO BANK)、南アフリカランド/円(ZAR/JPY)で15.1円(LIGHT FX)、メキシコペソ/円(MXN/JPY)で14円(FXプライム)です。(12/26)

それぞれポジションに必要な証拠金額が違うので、1万米ドル建てるのに必要な金額と同じ額になるように買いポジションを取るといくらスワップがもらえるかを計算すると、トルコリラ/円が333円、南アフリカランド/円が211円、メキシコペソ/円が263円となります。

米ドルの金利が高いので、米ドルと取引したときには金利差が小さくなるのにたいして、マイナス金利の対円の方がスワップ額は高くなります。しかしながら、スワップ狙いだと年20%超えの値幅の影響を避けるために両建てにするなどの対策が必要になります。ところが、両建てにするとスワップは売りと買いの差額分だけになり、証拠金も倍必要になって、1万米ドルと同じ43,500円をもとに両建てすると、トルコリラ/円で77円、南アランド/円で28円、メキシコペソ/円で47円と収益は激減してしまいます。これまた高金利の恩恵をほとんどえられません。

安定した高金利通貨のスワップ投資を目指して

そこで、新年に向けて「買いだけでポジションを取るよりリスクが低く、両建てより高いスワップが得られる方法」を探していきたいと思います。1つ考えられるのはユーロ/円とズロチ/円のように相関性の高い通貨を両建てにすることです。ユーロ/ズロチほど相関性の高い組み合わせはないと思いますが、変動の影響を緩和できるくらい連動していて、高金利通貨の売りスワップほどの高額のマイナススワップのない通貨を見つければ、ユーロ/ズロチ以上のスワップを稼げる可能性があると思います。

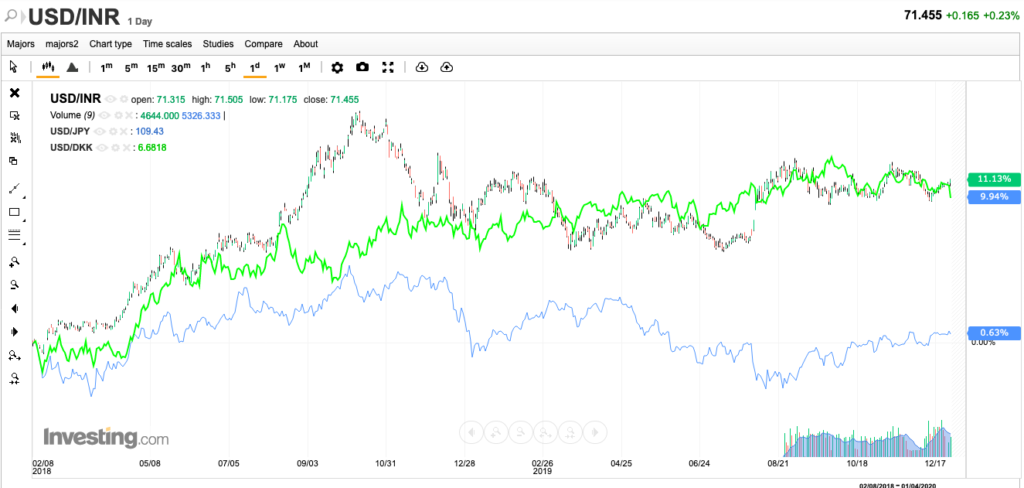

そんな可能性の1つが【アジア各国の政策金利の比較】で紹介した、米ドル/インドルピーの売りと米ドル/デンマーククローネの買いの組み合わせです。両通貨ペアはなんとなく連動しているので、インドルピーの対ドルでの下げっぱなしの影響を相殺しつつ、両方の通貨ペアでスワップを得られます。

ローソク足になってるのが米ドル/インドルピーで、緑の折れ線が米ドル/デンマーククローネです。青は参考で挙げた米ドル/円です。連動して見える期間を選んだので2年弱になってます。そこまで高い連動性はありませんが、ここ一年(真ん中から右)はかなり近い動きをしていると思います。フラッシュクラッシュのような急落を避けられるわけでもありませんし、差が広がって損失が出ないわけでもありませんが、決済できるように年に数回プラマイゼロになるタイミングがあって、長い期間保持してそれなりのスワップを積み上げるのにはいいやり方かもしれないと思っています。

とりあえず挑戦しようと思って週末にポジションをとったら大失敗したので(チャートの右端のミドリの線の直角に曲がったところに注目です)、スワップがある程度入った後でネタがないときに報告します。

コメント