新着記事

スワップ運用で収益をあげる

為替リスクを低減しつつリターンを得る

分散投資した通貨の中でリバランスをする

うまく安いところでポジションを建てることができたとしても、高金利通貨は長期で下落することがほとんどなので、為替で利益が出ているうちにどこかのタイミングで一部でも決済しないと、損益がマイナスに沈む可能性が非常に高くなります。

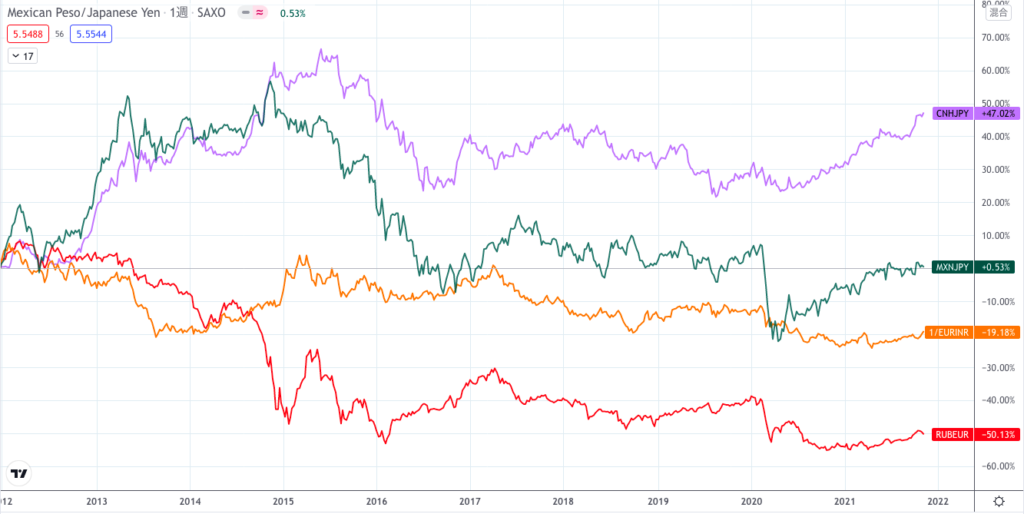

例えば2012年の1月からこれまで10年間の人民元/円(紫)、ペソ/円(緑)、ユーロ/ルピー(黄)、ユーロ/ルーブル(赤)のパフォーマンスは以下のようになっています。ユーロクロスは上下逆にしています。

人気のあるペソ/円は運用開始後10年でほぼプラマイゼロなので、この間に積みあげたスワップはこの時点では為替差損分目減りせずに利益となったということになります。さすがに優秀で、選択肢としてはトップにくるのも理解できます。それを上回るのは人民元ですが、10年前に容易に取引ができスワップがついたか定かではありません。(SBI FXαでオフショア人民元の取引が始まったのは2013年の年末のようです。)

一方で、ルーブルやルピーなどあまり皆が手をつけない通貨はやはり結果が伴っていないように見えます。とくにルーブルは半分くらいまで下げていて、戻ってプラ転する可能性はなさそうに見えます。

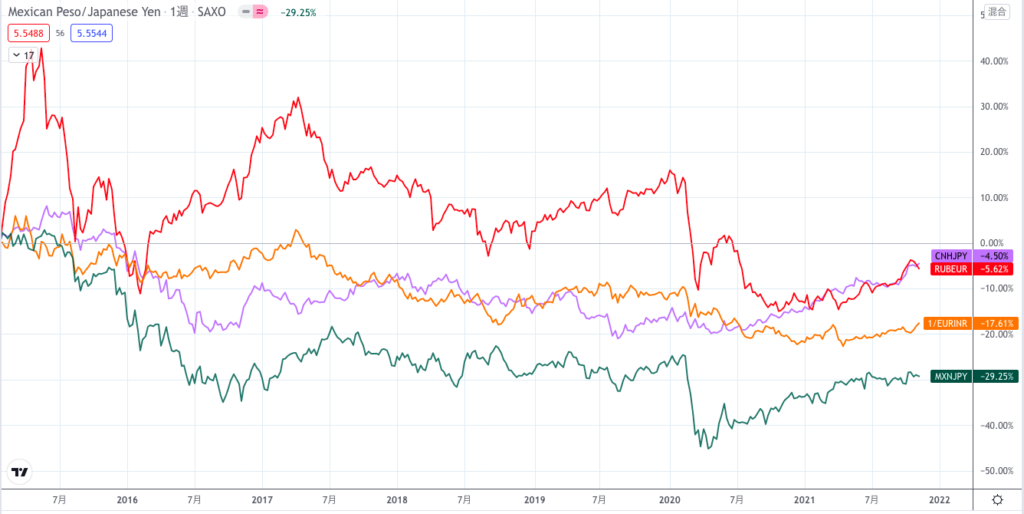

ところが、ペソが絶好調でルーブルが暴落した2015年初めに運用を開始していると以下のようになります。

ペソは運用開始直後を除いて、2021年末までプラスになることはなく約-30%の残念な結果となっていて、スワポ運用の優等生と言われても疑問に思うことでしょう。逆にルーブルは運用開始からコロナ直前まで5年間ほぼプラスを維持していたことになります。コロナショックを経た2021年末でもわずか5.6%の下落で、7年分のスワップで容易に補えるものです。

このように高金利通貨の運用もどこでエントリーするかやどの通貨を保有するかで大きく結果が変わり、年単位で買いの機会を待ちつづけるといった覚悟が必要でしょう。人気があったり好調に見える通貨であっても高いところでポジションを取ると、長期投資では必ず下落が待っていると考えた方がいいと思います。

そうすると、ペソ運用では2014年後半に高値で売った後、2020年のコロナショックまで5年半スワップなしで買い場を待つことになってしまいますが、これでは運用になりません。

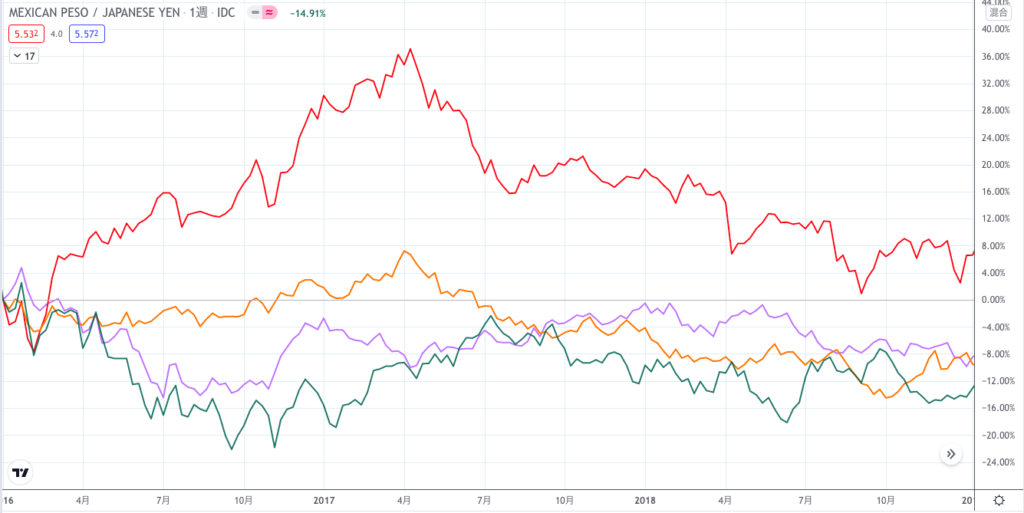

そこで、数年ごとに開始時期を変えて期間3年で各通貨の成績を見ます。

2012年の年初に運用を開始したとすると、3年でペソ、人民元を保有していたなら大幅プラス、ルピーでは損失を抱え、ルーブルでは大損していたことになります。

もし、その2年後の2014年に運用を開始したとすると、3年の保有期間ののちルピーならプラス、他はマイナスです。ペソも14年後半までは好調でしたが、その後下落に入っています。ルーブルは5年間にわたって下げるばかりのダメ通貨に見えるでしょう。(追記:2014年のロシアのクリミア併合後に経済制裁を受けたことがルーブル安に大きく影響しています。2022年のウクライナ侵攻以降のルーブルの動向の予想の参考になるかも知れません)

ところが、大きく下げたものは後に上げるもので、2016年を始点とすると一転してルーブルが絶好調となり、これに資金を注ぎ込まない人の気が知れないほど上昇します。他の通貨はさえない動きで3年の期間ではマイナスです。

最後に2019年から21年まででは、人民元のみ2020年3月のコロナショックの影響をほとんど受けずに乗り切り、他の通貨は回復傾向ではありますが、マイナスとなっています。

これを見ると、高金利通貨は長期では下げるといっても、必ずしもすべての通貨が同じタイミングで下げるわけではありません。過去にルピーやルーブルを容易に取引できたかは別にして、2〜3年かけてゆっくりとリバランスを繰り返して、ペソ → ルピー → ルーブル → 人民元と運用の中心となる通貨を移していけば、長期では下落して為替差損が出るという高金利通貨の弱点をある程度避けつつスワップを積み上げることができたのではないかと思います。

また、1つの通貨ペアだけで運用すると、上昇したところで利益を確定できたとしても、次のエントリーのチャンスまで待たないとなりません。利確したのちに十分な下げを待たずに高いところで手を出すと、高値掴みとなることが多くなります。(←これがスワップ運用で失敗する典型と思われます) 逆に下がるまで待っていると、その間スワップを得られないことになるので、この点でも複数の通貨ペアの中で運用の中心を移していく方法は有効でしょう。

このように、年単位で値上がりした通貨を減らし、安いところにある通貨を増やすリバランスを行なって、保有通貨の比重を変えることによって、為替の下落による影響を減らすことができると思います。

両建てで取引する

高金利通貨を分散で運用していても、◯◯ショックと言われるような事態が起こると、全ての通貨が下落してこれまでのやり方が通用しないこともあるかも知れません。

そのような場合には両建てを検討する必要があるかも知れません。買いと売りのポジションを異なる2つのFX業者の口座で同時に保有し、為替変動のリスクを抑えてスワップを積み上げるやり方です。一般に異業者同一通貨取引やスワップサヤ取りなどと呼ばれています。

同一通貨でスワップサヤ取りを行う場合のメリットは、同一の通貨の売りと買いで同額のポジションを建てるので、相場の上下の影響自体はほとんど受けない点です。買いのプラススワップが高い業者と売りのマイナススワップが低い業者を選び、差し引きでプラスなら収益を上げられます。できるだけ差額が大きくなる口座の組み合わせを見つけ出す必要があります。

損失と利益は均衡することにはなるのですが、相場が一方に大きく動いたときには、証拠金の維持率を保つために、利益の出ている口座の超過証拠金から資金の移動をして、損失の出ている口座に補充しなくてはなりません。ただ、相場が大きく動き、利益の出た口座から出金を続け超過証拠金が底をつくと、資金移動ができなくなります。利益が出ていているポジションの含み益は出金できないため、2つの口座の損益が等しかったとしても、ポジションのいくつかを決済するか、さらに証拠金を追加するかしなければならなくなります。

結局、このような事態を避けるために多めに証拠金を入れることとなり、ただでさえ両建てで投資効率が悪い上に、さらに収益率が下がります。利益を上げている方のポジションの含み益を充当できないということは、実際には、両建てせずに片方のポジションだけを持った時にロスカットを受けない安全な額とほぼ同じ額の証拠金を入れなければならないということです。

スワップサヤ取りの収益は、売りと買いのスワップ の差額や、どの程度のレバレッジをかけるかによりますが、おそらく10%を大きく超える収益を継続的に得ていくのは相当難しいと思います。ですので、そこまで収益率を追求せず、安定的なスワップ投資をしたい方には向いているかと思いますが、リスク覚悟の管理人のようなトレーダーは他の手法も検討する必要があります。

また、あまりないとは思いますが、保有している通貨が上昇して、リバランスして乗り換える通貨にもいいものがない場合には適しているかも知れません。あまり収益率がよくなくても、決済して買い場となる安値を待つあいだスワポを稼げないという状況を避けることができます。【仮想ペソ/ランド両建てサヤ取り運用】

まとめ

このように、スワップ運用では高金利通貨の為替変動の影響が大きく、通貨の下落で為替差損が膨らみ、スワップによる利益が削られたりスワップ以上の損失が出てマイナスになったりする可能性がとても高くなります。

長期スワップ運用でプラスを維持するには、ここまで述べてきたような様々な手法を組み合わせて、できるだけ為替の影響を抑えながら収益を上げていく必要があります。このうち、安く買ったり、分散したり、リバランスしたりといったことは投資においては特別な手法ではないので、スワップ運用でも基本的なことを着実に実践して行くことが重要と思います。

他にも有効な手法があれば、今後も追加していく予定です。保有中のそれぞれの通貨の運用成績はBLOGで公開しています。現在はハイレバ戦略を実践してリスク限定を狙っています。